В начале июня страны Евросоюза одобрили шестой пакет санкций в отношении России. В него вошло и эмбарго на ввоз российской нефти и нефтепродуктов морским путем. Все страны ЕС, кроме тех, для кого сделали исключения, должны будут отказаться от импорта российской нефти через шесть месяцев после утверждения пакета, от импорта нефтепродуктов — через восемь. Тем временем Китай увеличил импорт российской нефти на 55% по сравнению с предыдущим годом, что сделало Россию крупнейшим поставщиком нефти в КНР. Сейчас Россия перераспределяет потоки и хочет использовать экспортные возможности своих каспийских портов. В итоге из-за выросшей цены на нефть Россия скорее зарабатывает на санкциях, чем теряет, во всяком случае, если считать не в рублях, а в валюте.

Содержание

Перенаправление потоков

Заметая следы

Брешь в санкциях

Потери бюджета

Отложенный эффект санкций

Еще в прошлом году на страны Евросоюза приходилось больше половины российского экспорта нефти, поэтому запрет поставок кажется тревожным как для России, так и для стран Запада. Но рынок торговли нефтью — быстро адаптирующаяся система. Частично это связано с самими физическими свойствами товара: транспортировать нефть легче, чем газ, причем при удобной ценовой конъюнктуре сделать это можно в любую точку мира.

До недавнего времени это утверждение было верным и для российской нефти. Вопрос оставался только в цене и ее качественных показателях. Но с началом эмбарго на импорт нефти из России, в уравнение, которое решает трейдер при продаже, добавилась новая переменная — токсичность.

Перенаправление потоков

Глобальный рынок (и российские компании в частности) уже приспособился к новым условиям. Прежде всего меняются торговые потоки.

Германия и Польша продолжают закупать нефть по нефтепроводу «Дружба», а морские партии Urals все еще идут в европейские порты, но их доля снижается каждый месяц. По данным Rystad Energy, импорт российской нефти в Европу в период с марта по май сократился на 554 тысяч баррелей в сутки относительно января-февраля. При этом импорт азиатскими нефтеперерабатывающими заводами (включая Китай) увеличился на 503 тысячи баррелей в сутки.

Глобальный рынок уже приспособился к новым условиям. Прежде всего меняются торговые потоки.

С начала войны, за период с марта по май, импорт нефти марки Urals в Азию вырос на 347% по сравнению с 2021 годом, в Индию — на 658%, в Китай — 205%, в результате чего Россия стала крупнейшим поставщиком нефти в КНР.

Однако уже сейчас мы видим, что первые месяцы относительно гладкой беспрепятственной торговли российской нефти в Азии подошли к концу, и отечественным компаниям еще предстоит побороться за свою долю на новом рынке. Саудовская Аравия и Иран, для которых Китай и Индия являются ключевыми покупателями сырья, естественно обеспокоились возникновением больших объемов дешевого Юралса и приняли решение также снизить цены на свои сорта для азиатских покупателей. В результате закупки Юралса Китаем и Индией заметно снизились в текущем месяце.

Участники рынка говорят, что Россия может даже попытаться увеличить пропускную способность нефтепровода Восточная Сибирь — Тихий океан, по которому сырье поступает в Азию и в частности в Китай. Сделать это можно с помощью присадок — веществ, которые добавляются к топливу в небольших количествах для улучшения их эксплуатационных свойств. По оценкам аналитического агентства Vortexa, поставки по этому маршруту могут увеличиться на 100-200 тысяч баррелей в сутки.

Экспорт нефти через дальневосточный порт Козьмино, где заканчивается другая ветка этого нефтепровода, в последние месяцы тоже неуклонно рос, увеличившись до 900 тысяч баррелей в сутки в июне — хотя до начала войны в Украине он был ниже 700 тысяч баррелей в сутки.

Направления морских отгрузок нефти из России по регионам

https://www.rystadenergy.com/newsevents/news/press-releases/Asia-imports-more-seaborne-Russian-oil-than-Europe-with-India-taking-the-lion-share-of-Urals/

Министр транспорта России недавно говорил о планах по дноуглублению в акваториях портов Махачкала, Астрахань и Оля. До недавнего времени это направление не пользовалось спросом у российских компаний, но весной из Махачкалы были отправлены две партии нефти. Обычно порт используется для перевалки транзитной нефти из Казахстана и Туркмении, которая затем по трубе поставляется в Новороссийск для дальнейшей отгрузки. Сейчас же Россия рассчитывает на налаживание внутрикаспийских маршрутов — в частности, на транзитные поставки сырья через территорию Ирана в Индию.

Сами торговые компании, которые занимаются покупкой и дальнейшей реализацией российской нефти и нефтепродуктов, массово открывают офисы на Ближнем Востоке — например, в Дубае — в попытках уйти от европейских санкций.

Заметая следы

Трейдеры в личных беседах сообщают о появлении новых торговых компаний, которые удлиняют цепочку перепродаж сырья и нефтепродуктов. Они также занимаются промежуточной перевалкой и смешивают несколько сортов в одном танкере, тем самым «очищая» товар от рисков и токсичности. В основном именно такая схема подразумевается, когда речь идет о реэкспорте российской нефти.

Данные судовых трекеров говорят, что сырье из России переваливается с танкера на танкер у Азорских островов, а затем направляется в гигантских судах размера VLCC в Азию. Такие партии могли быть интересными для азиатских покупателей, которые хотят соблюсти санкции в отношении России, но при этом продолжить закупать сырье по разумной цене. По похожей схеме российская нефть переваливается у Гибралтара, реже — у Греции и Мальты.

Трейдеры сообщают о появлении новых торговых компаний, которые удлиняют цепочку перепродаж сырья и нефтепродуктов.

Но эта схема скорее всего будет полностью или частично ограничена, когда эмбарго вступит в силу в декабре — если трейдеры не научатся иначе скрывать происхождение российской нефти. В начале июля Еврокомиссия уже представила разъяснения по эмбарго на российскую нефть, согласно которому запрет будет распространяться и на бленды (смеси нескольких сортов).

При этом ограничения не коснутся нефтепродуктов, произведенных из российского сырья. В этой ситуации страны, которые перерабатывают нефть из России, продолжат получать свою высокую маржу на фоне низкой стоимости «токсичного» сырья и высокой цены дизтоплива, для производства которого идеально подходит Urals.

Отдельно можно зафиксировать еще одну схему: страна, которая также является экспортером энергоносителей, с дисконтом закупает российскую нефть или нефтепродукты и при этом наращивает экспорт собственной нефти в Европу. Так могут действовать страны Ближнего Востока, используя мазут в генерации электроэнергии, особенно в жаркие месяцы.

Брешь в санкциях

Эксперты и политики обеспокоены тем, что запланированные ЕС санкции не полностью блокируют для европейских компаний пути взаимодействия с российской нефтью. Так, судоходные компании из Греции, Мальты и Кипра, наоборот, нарастили объемы транспортировки сырья из России и смогут продолжить отгружать такие партии в третьи страны даже после введения эмбарго, так как это не ограничивается санкциями.

Судоходные компании из Греции, Мальты и Кипра нарастили объемы транспортировки сырья из России

«Если под санкции попадут и транспортные компании, то весь греческий флот поменяет флаг», — шутит один из опрошенных трейдеров.

Однако, по его словам, рынок уже сегодня, до введения ограничений «шестого пакета», ощущает серьезный прессинг со стороны европейских регуляторов, так как санкции коснулись страхования морских перевозок, и на этом фоне европейские страховщики уже отказываются работать с российскими грузами. Однако трейдер признает, что пока транспортировка российской нефти только добавляет работы сотрудникам торговых компаний, но не кажется невыполнимой задачей.

Среди сложностей, которые уже возникли при продаже российской нефти, участники рынка называют отсутствие аккредитивов при финансировании сделки, растущие расходы на страхование (российские порта расцениваются страховиками, как территория боевых действий), а также схлопование рынка страховых услуг (в европейском регионе застраховать танкер пока еще можно в Великобритании, но эта возможность скоро исчезнет).

Большая часть рынка страхования морских перевозок подпадает под юрисдикцию ЕС. И несмотря на то, что существуют альтернативы на небольших страховых рынках Индии, Китая и России, санкционные ограничения отразятся на танкерном рынке. Согласно исследованию Vortexa, на фоне введения санкций в сфере страхования появляются новые способы ухода от фиксирования пути транспортировки сырья или захода танкера в порт, а также к отгрузкам российской нефти стали привлекаться суда, которые ранее доставляли сырье из Ирана и Венесуэлы.

Потери бюджета

Если объемы добычи и экспорта из России сохранятся на текущем уровне, российская экономика не ощутит серьезный дискомфорт в краткосрочной перспективе.

Потери российского бюджета от введения эмбарго — вопрос пока скорее теоретический, и ответ на него зависит от того, что признавать потерями. Например, по подсчетам аналитиков Bloomberg, урон составит около $22 млрд. Эта сумма складывается из дисконта к нефтяному бенчмарку Brent, с которым российские компании будут вынуждены продавать свою нефть в Азию ($10 млрд), а также из «потерь» от прекращения поставок по северной ветке нефтепровода «Дружба» в Польшу и Германию (еще $12 млрд). В своих расчетах аналитики исходили из объемов экспорта 2021 года и средней цены на нефть марки Urals $85 за баррель.

По подсчетам Bloomberg, потери российского бюджета составят около $22 миллиардов

Тем не менее в реальной жизни на сегодняшний день Россия не теряет, а зарабатывает. И тот же Bloomberg отмечает, что на фоне высоких цен на энергоносители в мире доходы нефтегазового сектора России в 2022 году могут достигнутm рекордных $285 млрд. Разумеется, существенное влияние на такую ситуацию оказывают газовые цены, но и на нефтяном рынке для России пока все позитивно. Средняя цена на нефть с тех пор, как Россия вторглась в Украину, составляла $111 за баррель против $89 за баррель до войны. Даже если учесть, что на довольно большую долю российского сырья распространяется скидка к Brent около $34 за баррель, стоимость проданной нефти из России превышает $70 за баррель при себестоимости добычи $15-45 за баррель в зависимости от сложности проекта.

На сегодняшний день Россия не теряет, а зарабатывает

Согласно оценкам Международного энергетического агентства (МЭА), несмотря на сокращение поставок российской нефти за границу на 250 тыс. баррелей в сутки до 7,4 млн баррелей в сутки, доходы от ее продажи в прошлом месяце составили $20,4 млрд, увеличившись на $700 млн из-за повышения цен на нефть. Это на 40% выше среднего показателя прошлого года. На фоне небывалого укрепления российской валюты доходы бюджета в рублях, наоборот, снизились за месяц на 18%, но это изменение можно скорее назвать техническим.

Предложенная на саммите G7 идея «потолка цен» для России тоже неидеальна, пока у России остается ключевой рычаг давления на рынок — объемы экспорта. Потребление энергии с каждым годом растет, и любое сокращение может быть остро воспринято рынком. В этом году мировое потребление должно вернуться к доковидному уровню и вырасти на 3,36 млн барр./сут. по сравнению с прошлым годом, согласно последнему прогнозу ОПЕК.

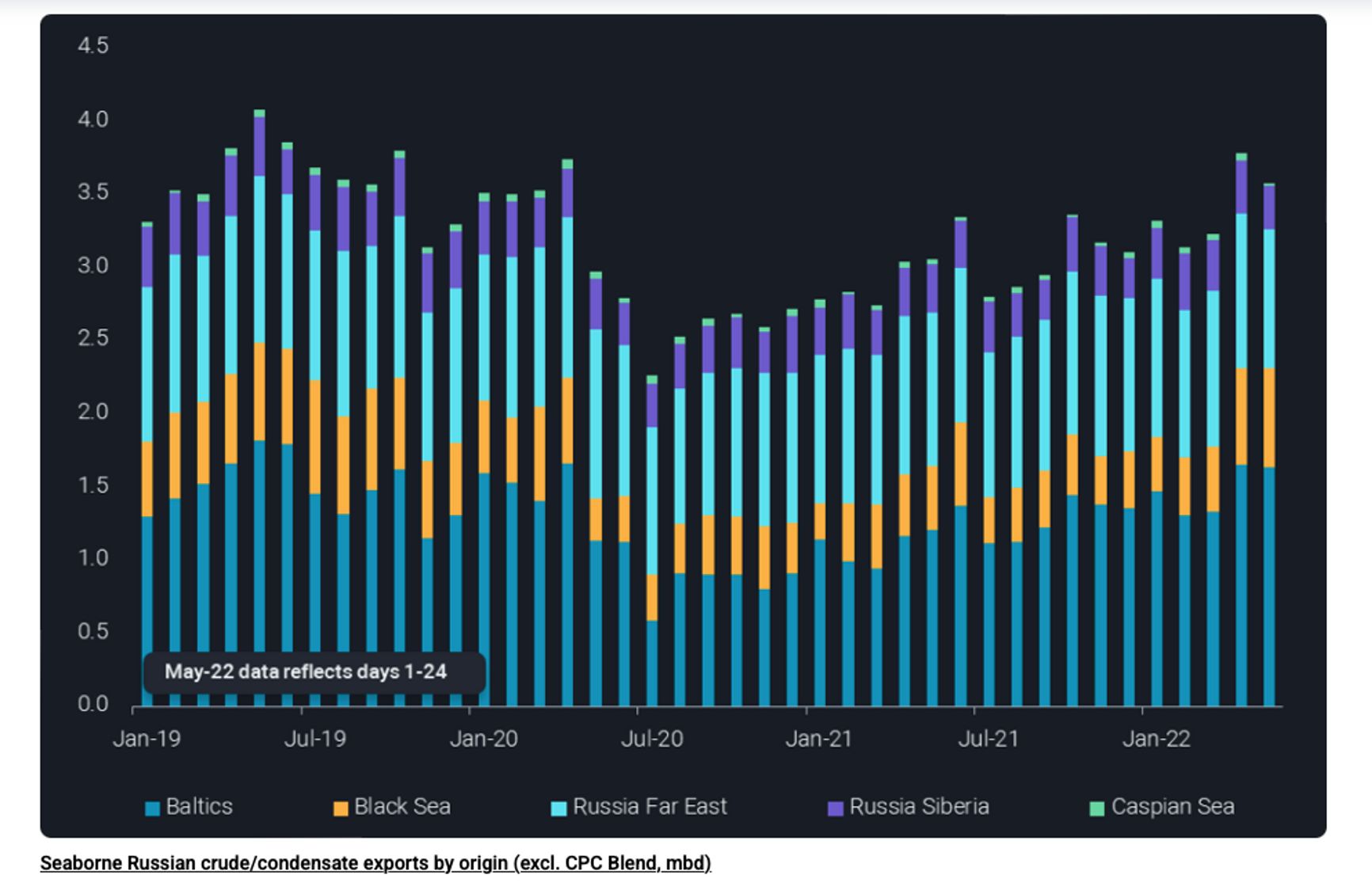

Экспорт морских партий нефти из России остается на высоком уровне

https://www.vortexa.com/insights/crude/russian-crude-in-transit-at-record-highs/

Во время нефтяного кризиса 1973 года сокращение глобальных поставок на 5% привело к росту цен в три раза. Аналитики JPMorgan оценили, что в случае, если Россия сократит добычу на 3 млн барр./сут. цена подскочит до $190, а при 5 млн барр./сут. — до $380. С начала года уровень добычи в России колебался около 10-11 млн барр./сут.

Стоит отметить, что сокращение добычи для самой России также не останется без последствий: в случае, если скважины будет законсервированы, для восстановления производства потребуются инвестиции в несколько раз больше, что компании потратят на консервацию.

Отложенный эффект санкций

Судя по итогам первых месяцев, санкции и нефтяное эмбарго ни сегодня, ни завтра не заставят Россию прекратить войну в Украине. И даже если западным странам удастся каким-то образом сократить поток валютной выручки российских энергетических компаний, пока российская армия использует имеющиеся у нее ресурсы.

Но в долгосрочной перспективе санкции могут иметь катастрофические последствия для российской нефтяной отрасли. Причина в технологиях, материалах, запчастях, лицензиях, которые так нужны на этом конкурентном рынке. Уже сейчас сотрудники компаний сетуют на специфические характеристики китайских аналогов немецких запчастей, которые заставляют чаще проводить профилактические работы на нефтеперерабатывающих заводах.

Очевидной огромной потерей для сектора разведки и добычи станет уход таких мировых сервисных гигантов, как Schlumberger и Halliburton: у российских компаний просто нет такой экспертизы. Вся нефтяная стратегия России последних лет была основана на увеличении доли разработки трудноизвлекаемых запасов.

Ситуация такова, что доля традиционных запасов, не требующих применения высоких технологий при их разработке, снижается с каждым годом. И если российские компании не смогут получить каким-то образом необходимую экспертизу, добыча нефти в стране начнет снижаться естественным образом.