Российский бюджет с начала полномасштабного вторжения в Украину дефицитен, и проект бюджета на 2025 год также предусматривает дефицит в 1,1 трлн рублей (0,5% ВВП). Пока дыра покрывается за счет текущих заимствований, а счет Фонда национального благосостояния (ФНБ) выглядит внушительно, но если присмотреться — в действительности бóльшую его часть уже составляют неликвидные активы, которые не получится продать быстро. А это значит, что в случае кризисного сценария (по расчетам ЦБ это падение нефтяных цен до $55 за баррель марки Brent) фонд не спасет российскую экономику и исчерпается буквально за несколько месяцев.

Содержание

«Подушка» появляется и исчезает

Бесполезный неликвид

Трюки без страховки

«Подушка» появляется и исчезает

Впервые о том, что России надо отделять сверхдоходы от нефти в отдельное направление, Владимир Путин объявил во второй год своего президентства в послании Федеральному собранию «О бюджете на 2002 год». Автором идеи называли тогдашнего советника президента Андрея Илларионова. Изначально Путин предложил сделать не отдельный фонд, а два бюджета — базовый, который исходит из низкой цены на нефть, и дополнительный, который страна может себе позволить, если цены выше. Но два бюджета Минфин так и не сделал, а с 2004 года идея трансформировалась в Стабилизационный фонд — финансовый резерв, где аккумулировались бы все сверхплановые доходы, то есть всё, что заработано при цене Urals выше $20 за баррель.

Идеолог создания этой финансовой подушки безопасности — тогдашний министр финансов Алексей Кудрин — проводил библейские аналогии. «Иосиф попал к правителю Египта, и ему потребовалось объяснить сны правителя. И он объяснил известный сон, что на одном лугу пасутся семь тощих коров и семь тучных коров. Никто не мог из окружения правителя это объяснить, а он объяснил, что Египет ждет семь богатых, урожайных лет и семь лет, когда урожая не будет. Он предложил собирать налоги и накопить фонд зерна, который поможет в трудные годы», — говорил Кудрин в 2008 году. По сути, объяснял он, «это притча о Стабилизационном фонде», но «также и о циклическом развитии мировой экономики».

Сам факт, что сверхдоходы не тратятся, а идут в копилку, стал предметом постоянной критики Минфина. Особенно много ведомству Кудрина доставалось за то, что деньги Стабфонда хранились в иностранных ценных бумагах, главным образом в американских бондах. «Вы практически ограбили страну — триллионы рублей ушли на ветер, не надо нам голову морочить, вы не имели права деньги за границу направлять», — говорил лидер ЛДПР Владимир Жириновский Кудрину во время думской сессии. «Почему бы не вложить эти средства в человеческий капитал, приобретая современное иностранное оборудование для нашего здравоохранения, образования, науки?» — вторил депутат Николай Безбородов.

Несмотря на то, что Стабфонд якобы выкачивал деньги из российской экономики и вкладывал их за границей, в 2004–2008 годах она росла гораздо быстрее, чем когда-либо впоследствии. К тому же рубль укреплялся относительно доллара. За четыре года существования Стабфонда ВВП России, выраженный в текущих долларах, утроился. Такого не бывало ни до, ни после. За это время государство накопило в Стабфонде почти четыре триллиона рублей, что тогда составляло солидные 8,5% ВВП. Тратили Стабфонд на выплату по внешнему долгу и на пенсионные трансферты. А всё, что оставалось, инвестировали. Правила управления фондом были простые и строгие: разрешалось вкладывать только в валютные счета (45% в долларах, 45% в евро и 10% британских фунтов) и в первоклассные государственные облигации некоторых развитых стран. Естественно, даже речи не могло идти о том, что какая-то часть этого портфеля может оказаться неликвидной или некачественной.

Вторая глава в истории российских суверенных фондов началась 1 февраля 2008 года и продлилась почти 10 лет. В это время в России одновременно существовали Резервный фонд и Фонд национального благосостояния, появившиеся из разделенного на неравные части Стабфонда. В Резервный фонд перевели 80% активов (3 трлн рублей), а в ФНБ, соответственно, — 20%. Официально разделение объясняли новыми задачами. После шести лет накоплений фонды стало возможно более активно тратить: Резервный фонд выполнял функцию ближнего резерва правительства, а ФНБ — дальнего. Планировалось, что первый нужен для пополнения бюджета в дефицитные годы, а второй — его сначала планировали назвать Фонд будущих поколений — для софинансирования добровольных пенсионных накоплений, а также покрытия дефицита бюджета пенсионного фонда.

С 2008 по 2024 год в статьях бюджетного кодекса, регулирующих нефтегазовые доходы, произошло не менее 15 принципиальных изменений, постановление правительства «О порядке управления средствами Фонда национального благосостояния» за это время менялось 40 раз, а «Требования к финансовым активам, в которые могут размещаться средства Фонда национального благосостояния» — 33 раза.

После шести лет накоплений фонды стало возможно более активно тратить

Схема пополнения отдавала приоритет Резервному фонду. Избыточные доходы поступали сначала туда и только после того, как там скапливалось более 10% ВВП (позже планку снизили до 7%), шли в ФНБ, средства из которого можно вкладывать в более рискованные, а может, и заведомо убыточные начинания.

Вложения Резервного фонда должны были подчиняться, с небольшими смягчениями, тем же строгим правилам, что и Стабфонд. А для ФНБ Бюджетный кодекс сразу ввел разрешение вкладывать средства в «долговые обязательства и акции юридических лиц», в «паи (доли участия) инвестиционных фондов». «Роль Фонда национального благосостояния в решении социальных проблем на настоящий момент крайне мала, — констатировали эксперты Института им. Е. Гайдара в 2010 году. — Более того, ФНБ, очевидно, не играет возложенную на него, но не обеспеченную институционально и законодательно роль инструмента для решения долгосрочных проблем пенсионной системы в России». В 2013 году Путин разрешил часть ФНБ потратить на инфраструктурные проекты (40%, но не более 1,7 трлн рублей, плюс по 10% для проектов Российского фонда прямых инвестиций (РФПИ) и «Росатома»).

С 2008 по 2024 год в статьях бюджетного кодекса, регулирующих нефтегазовые доходы, произошло не менее 15 принципиальных изменений, постановление правительства «О порядке управления средствами Фонда национального благосостояния» за это время менялось 40 раз, а «Требования к финансовым активам, в которые могут размещаться средства Фонда национального благосостояния» — 33 раза.

Вскоре система окончательно сломалась. Финансовый кризис и низкие цены на нефть привели к тому, что фонды перестали пополняться. Особенно серьезно сказался 2014 год, когда Запад ввел санкции за аннексию Крыма, а баррель нефти обесценился вдвое. Дефицит бюджета заставил активно тратить накопленное, и в 2015 году Минфин разрешил финансировать бюджет из фондов напрямую. За несколько лет Резервный фонд оказался почти полностью израсходован и в 2018 году его остатки влились в ФНБ. Так закончилась эпоха двух фондов.

После начала полномасштабного вторжения ФНБ снова резко сдулся: та его часть, которую можно оперативно использовать, сократилась на три триллиона рублей — и теперь в ней 5,3 трлн (размер ФНБ сократился с 7,2% до 2,8% ВВП). Запланированный на 2025 год дефицит бюджета (1,1 трлн рублей, или 0,5% ВВП) вроде бы меньше, но ситуация может резко измениться, если довольно оптимистичные прогнозы правительства не оправдаются (оно рассчитывает на цену российской нефти в $69,7 за баррель и на рост ВВП в 2,5% при инфляции 4,5%). Главная проблема ФНБ в том, что основная его часть — неликвидна и окажется бессмысленной в случае внезапного кризиса.

Бесполезный неликвид

Сейчас в ФНБ чуть менее 13 трлн рублей, или 6,7% ВВП. Это почти столько, сколько собирается израсходовать на войну федеральный бюджет в 2025 году. Однако не весь ФНБ можно легко потратить. В ликвидной части — 5 трлн рублей, в основном в юанях и золоте, которые Минфин продает по мере необходимости. Эта часть, учитывая динамику последних лет, в инерционном сценарии может быть исчерпана за два-три года. Банк России допускает, что эта (ликвидная) часть ФНБ может быть исчерпана даже в течение 2025 года, если реализуется рискованный сценарий (например, снижение сырьевых цен с $70 до $55 за баррель нефти Brent).

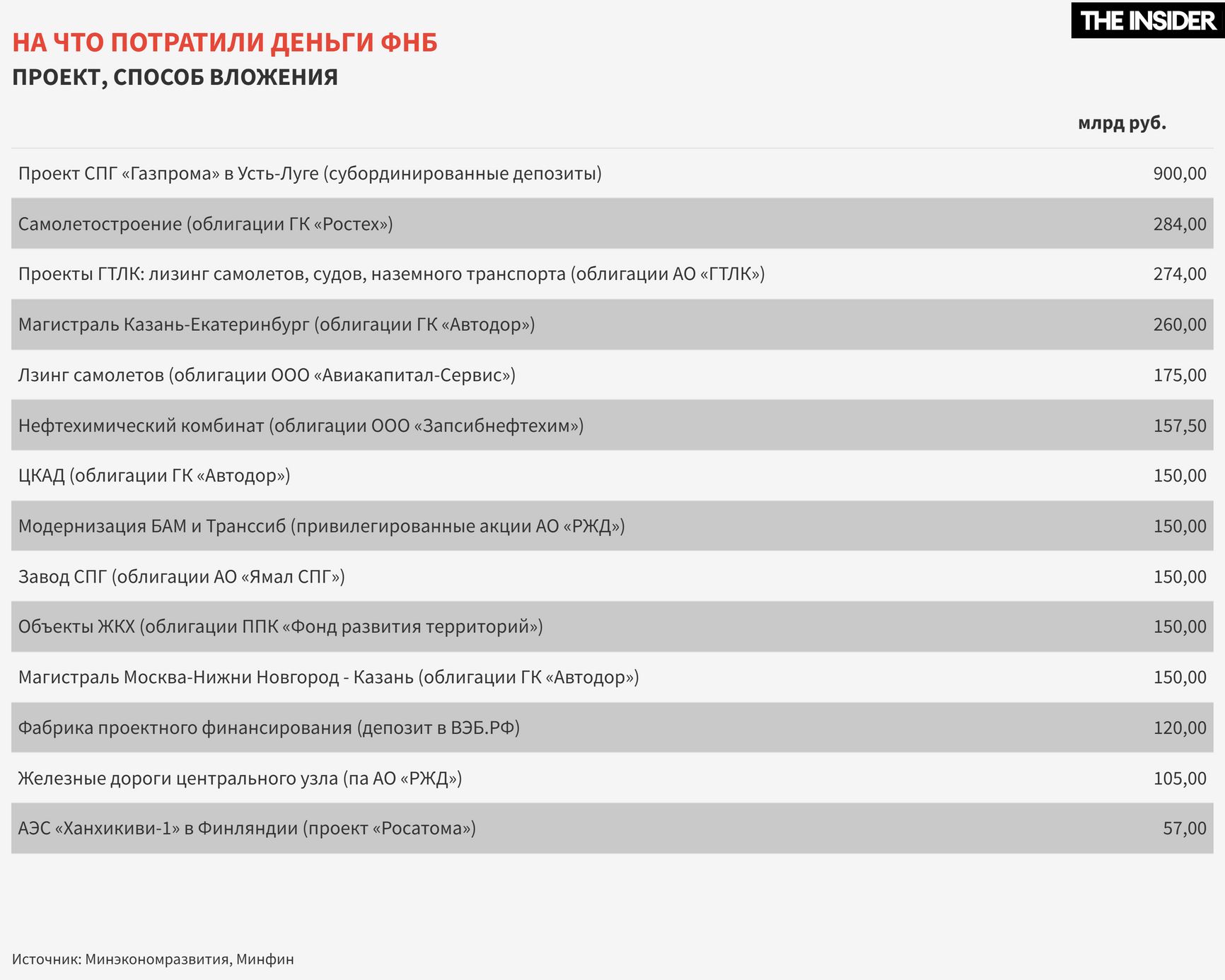

И тогда придется обратиться к неликвидной части (это 60% всего фонда), которая вложена, а честнее сказать, потрачена на поддержку самых разных проектов. Почти четверть всех денег фонда, 3 трлн рублей, вложены в акции Сбербанка, еще 722 млрд рублей — в привилегированные акции РЖД, 690 млрд находятся на депозитах в ВЭБ.РФ, 492 млрд — в облигациях «Российских автомобильных дорог», по несколько сотен миллиардов — в акциях банков ВТБ и ГПБ, «Аэрофлота», «ДОМ.РФ», в облигациях «Ростеха», АО «ГТЛК» и совсем уж непубличных структур: ООО «НЛК-Финанс», ООО «Авиакапитал-сервис», ППК «Фонд развития территорий». За всеми этими названиями — конкретные проекты разной степени экономической эффективности.

С 2008 по 2024 год в статьях бюджетного кодекса, регулирующих нефтегазовые доходы, произошло не менее 15 принципиальных изменений, постановление правительства «О порядке управления средствами Фонда национального благосостояния» за это время менялось 40 раз, а «Требования к финансовым активам, в которые могут размещаться средства Фонда национального благосостояния» — 33 раза.

Такие вложения были бы немыслимы для нормального суверенного фонда со строгими правилами, вроде норвежского, да и для российского Стабфонда времен Кудрина.

Например, за счет 300 млрд рублей из ФНБ выкупили 160 самолетов, заблокированных в начале войны иностранными собственниками (в России они были в лизинге). Деньги получило ООО «НЛК-Финанс» — дочка государственной «Администрации гражданских аэропортов (аэродромов)». Лизингом самолетов занимается и государственное АО «ГТЛК», получившее еще 152 млрд рублей. Самолеты — это коммерческие активы, способные приносить доход, это предмет инвестирования, однако слишком рискованного, чтобы им занимался государственный фонд. Но сами облигации компаний вряд ли когда-либо будут погашены или выкуплены обратно этими предприятиями. Поэтому при консервативном планировании неликвидную часть ФНБ лучше принимать за ноль.

С 2008 по 2024 год в статьях бюджетного кодекса, регулирующих нефтегазовые доходы, произошло не менее 15 принципиальных изменений, постановление правительства «О порядке управления средствами Фонда национального благосостояния» за это время менялось 40 раз, а «Требования к финансовым активам, в которые могут размещаться средства Фонда национального благосостояния» — 33 раза.

При консервативном планировании неликвидную часть ФНБ лучше принимать за ноль

Трюки без страховки

Если бы были приняты политические решения в пользу бюджетной дисциплины, открытости, честной конкуренции и миролюбивой политики с уважением к соседям, накопление резервов могло бы продолжиться и дать бюджету дополнительный источник дохода, не связанный с налогообложением. Осторожное управление портфелем из надежных иностранных облигаций — задача более простая, чем контроль за эффективностью вложений в инфраструктурные и прочие проекты.

Но этого не произошло. И такое обращение с ФНБ будет иметь для бюджета и для российской экономики вполне понятные последствия.

С 2008 по 2024 год в статьях бюджетного кодекса, регулирующих нефтегазовые доходы, произошло не менее 15 принципиальных изменений, постановление правительства «О порядке управления средствами Фонда национального благосостояния» за это время менялось 40 раз, а «Требования к финансовым активам, в которые могут размещаться средства Фонда национального благосостояния» — 33 раза.

Во-первых, ФНБ не может стать основным донором бюджета — в его ликвидной части не так много средств (2,8% ВВП). Правительству пока удается использовать другие способы финансирования умеренного дефицита (менее 2% ВВП по итогам 2024 года, как ожидает Минфин). В первую очередь это внутренние заимствования, а также изъятие денег из госпредприятий. При этом средства ФНБ по-прежнему важны для не самых эффективных предприятий и проектов, в которые он инвестирует, и для множества лично заинтересованных лиц, стоящих за ними.

Во-вторых, динамика активов ФНБ, будет, скорее всего, инерционной, то есть, со временем он попросту кончится. Маловероятно, что фонд в 2025 году полностью исчерпается, но он может похудеть еще на несколько триллионов и полностью исчерпаться в течение 2–3 лет.

Минфин пока не ожидает такого сценария и рассчитывает даже немного накопить — так, чтобы в ликвидной части было 5,5 трлн рублей к концу 2025 года и 9,3 трлн к концу 2027 года. Но такое может произойти, только если всё будет складываться для России удачно: цена на нефть будет держаться выше $70, а затем не менее $66 за баррель, перестанут расти военные расходы (которые пока уверенно и быстро растут каждый год) и т.д. А вот при обратном сценарии, то есть в случае действительно серьезных кризисных явлений в экономике и резкого роста бюджетного дефицита, ФНБ уже не способен будет сыграть роль, для которой задумывались изначально резервные фонды в начале нулевых.

С 2008 по 2024 год в статьях бюджетного кодекса, регулирующих нефтегазовые доходы, произошло не менее 15 принципиальных изменений, постановление правительства «О порядке управления средствами Фонда национального благосостояния» за это время менялось 40 раз, а «Требования к финансовым активам, в которые могут размещаться средства Фонда национального благосостояния» — 33 раза.